ロボアドバイザーのWealthNavi(ウェルスナビ)で資産運用プランを無料診断して積み立てをはじめてみました!

2017年あたりから急に増え出した資産運用を自動化するロボアドバイザー。

年率1%の手数料がちょっと高いんじゃないかなーと思ってたんだけど、

ひとまず実験で「WealthNavi」を始めてみました。

どんな資産運用プランにしたらいいかは、

簡単な質問に答えて行くだけでロボットが自動で決めてくれる!

さらに自動積立にしておけば、細かいことは全部自動でやってくれる!

年齢・年収・目的に合わせたプランが無料でさくっと診断できるので、

まずはさっそくやってみました。

ロボアドバイザーのWealthNaviとは?

ロボアドバイザーというくらいなので、

基本的に投資にまつわる全部を自動でやってくれます。

一般的に国際分散投資をしようと思ったら、

- 投資目標設定

- 資産配分の決定

- 金融商品の選定

- 入金

- 発注

- 積立

- 再投資

- リバランス

- 税金最適化

とまあ、やることがいろいろありますよね。

この辺を全部自動でやってくれるというのがロボアドバイザー。

手数料は「預かり資産の年率1.1%(税込)」。

*3000万円を超える部分は年率・0.55%(税込)になる

*6ヶ月ごとに割引される長期割で年率0.99%(税込)まで下がる

*それ以外の手数料は無料

で、この1.1%をを高いとみるか納得できるか。どうでしょー。

正直微妙だけど、ロボアドバイザーやってみたいしなー、いいか!

と判断して実際にやってみることにしました。

ロボアドバイザーのWealthNaviで運用プランを無料診断してみた!

無料診断は簡単でけっこう楽しいです。

将来のお金に心配がある人は試しにやってみてください。

ほほーっと多少は安心できるかも。

まずはWealthNavi(ウェルスナビ)のサイトから、

「無料で診断」ボタンをクリックすると、診断が始まります。

設問は6問(1分でできる!)

- 現在何歳ですか?

- 年収はおおよそいくらですか?

- 金融資産はおおよそいくらですか?

- 毎月の積立額は

- 資産運用の目的は?

- 株価が1ヶ月で20%下落したら?

まずは年齢が聞かれます。

年齢によって運用期間もリスクの許容度も変わってきます。

投資信託の定期積立ては一般的に若い人の方が時間分散できる分、

リスクが取れるので有利ですかね。

年収・資産・積立額は人によりけり。

面白いのは、株価が1ヶ月で20%下落したらどうする?というのが聞かれます。

20%下落というのは割とよくあるレベルで、

リーマンショックとかコロナショックとかはもっと落ちましたね。

初めて投資する人は「どうするって聞かれてもなー」ってなるかもしれませんが、

ウェルスナビは基本が「インデックス分散長期投資」なので、

20〜40代の人なら「何もしない」かお金に余裕があれば「追加購入」ですかね。

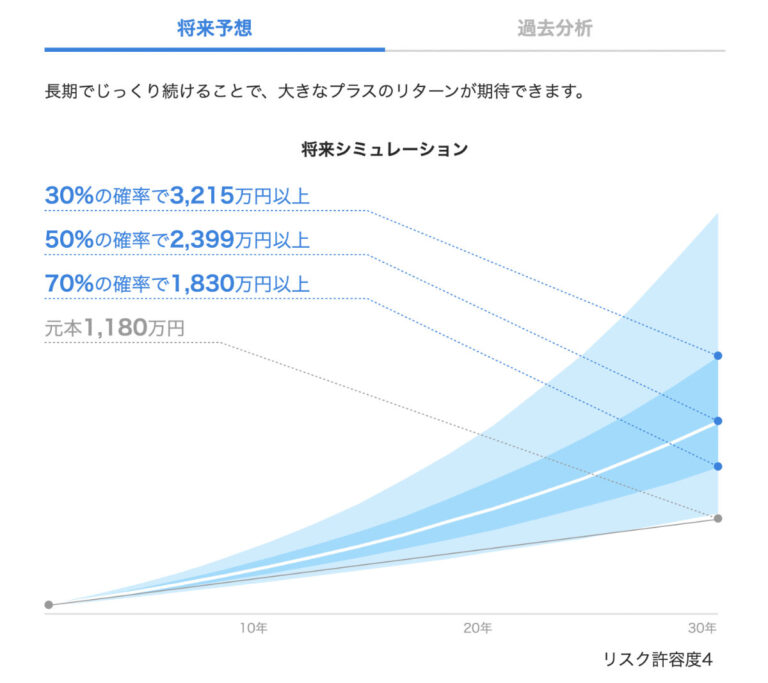

診断結果は?

すると診断結果が表示されました。

いくら投資して何年後に何%の確率でいくらに増える(であろう)という、

よくある右肩上がりのグラフですね。

長期になればなるほど、元本割れの確率が低くなる、というグラフ。

ちなみに「積立額」や「運用期間」を変更して、

あれこれのパターンをシミュレーションすることもできます。

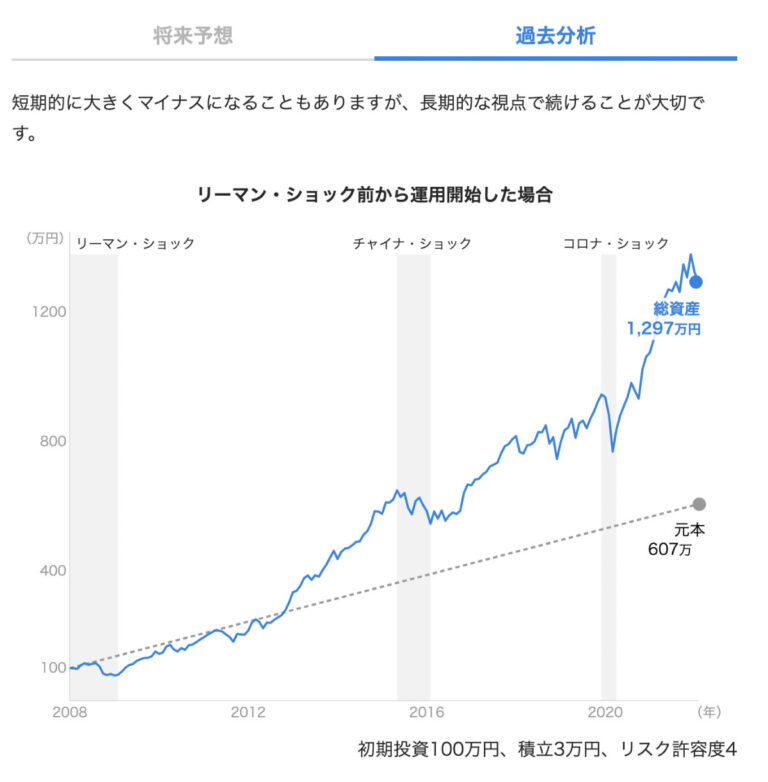

もし投資直後に暴落したら?の過去分析もあり

そしてこれよくできてるなー(そりゃ流行るわなぁ〜)と思ったのが、

将来予想だけじゃなくて、過去分析もしてくれます。

もし暴落の直前(リーマンショック直前)から始めてたとしたらどうなると思う?

ってのをシミュレーションしてくれて、バーン!とグラフが表示されます。

運用開始後すぐリーマンショックが起きて大暴落(約50%下落)したとしても、

数年我慢すればちゃんと回復したよ!っていう、

だから今すぐ投資を始めた方が良いよね、ってのを表示してくれます。

自分の場合、投資自体は実際にリーマンショックよりも前からしてるけど、

やっぱり暴落時に平静でいられるかというと、これが難しいんですよね。

狼狽売りというやつ。途中退場というか。これが一番ダメ。

けど、今は「長期・分散・インデックス積立」の自動の仕組みがあるので、

暴落時もうまくやり過ごせて、結果的に相場回復時に大きく資産は増えて、

「なんだか暴落があって良かったね」、くらいに思えるってわけですね。そんなグラフ。

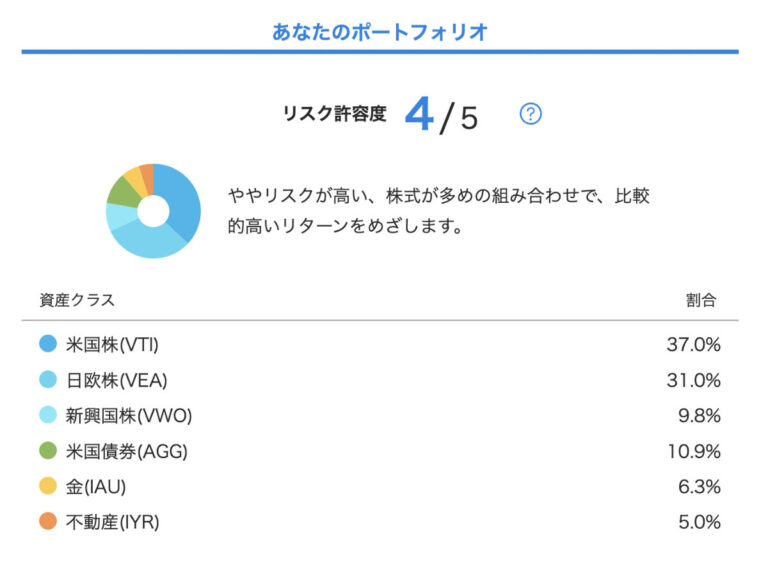

ポートフォリオも明快!

で、実際に運用されるポートフォリオも表示されます。

めちゃくちゃ明快!

- 米国株(VTI)=バンガード・トータル・ストック・マーケットETF

- 日欧株(VEA)=バンガード・FTSE先進国市場(除く米国)ETF

- 新興国株(VWO)=バンガード・FTSE・エマージング・マーケッツETF

- 米国債券(AGG)=iシェアーズ・コア米国総合債券市場ETF

- 金(IAU)=iシェアーズ・ゴールド・トラストETF

- 不動産(IYR)=iシェアーズ・米国不動産ETF

基本的にこの6資産の配分がリスク許容度によって変わるというわけですね。

リスク許容度を低めにすると、物価連動債(TIP)が加わる、と。

なんでこれを選ぶか?とか各資産クラスのリスク・リターンをどのくらいに見てるか、

とか細かい事(インデックス投資にはおなじみの現代ポートフォリオ理論の話)は、

全部ホワイトペーパーに書いてあります。

自分でETFをこの配分で買ったら同じじゃないかーってな話かもしれないけど、

それにはまとまった金額が必要だし、ロボアドバイザーなら毎月少額積立できるし、

とにかく全部自動でほったらかしにできてラクチンで、年率1%の手数料。

【追記】実際に積み立てを続けてみた途中報告(49ヶ月目時点)

ちょっとやらしいので金額はボカしてるけど、

2023年1月時点(49ヶ月目)の運用結果のグラフです。

ちょうど5年目に入りました。

毎月自動で積み立てられてるだけなので、普段は見ないというか、

すんごい何年かぶりにログインしたんだけど、着実に増えてますね。

これ見るとコロナショックの時は大きく下がってますね〜。一旦元本割れしてる。

ただ、気にもしてなかったというか、そもそも見てなかったので、

平静で完全スルーです。そのおかげでその後に伸びるわけですね。

(といってもこの期間は世界インデックスが上昇してるタイミングなので、

特別ウェルスナビだけが成績いいわけでもないという点には注意が必要)

これ、将来予想シミュレーションの達成確率も出てますね(初めて知った)。

達成確率77%。ほほー。

もちろんこれは将来の話なんで誰にも分からないし、

なんならこのすぐ直後から大暴落が始まるかもしれないし、

結局のところ短期的に見ても意味ないしどうにもならないので、

自動の「長期・分散・積立」で、あとは忘れておくのが一番いいですね。

まとめ

というわけで、ロボアドバイザーの「WealthNavi」。

とにかく手数料の1%に納得できるかどうか?そこだけですね。

今やごく一般的な世界分散の投資信託なんて手数料0.1%台ですからね。

(ワタクシもメインで積み立ててるのはeMAXIS Slim全世界株式です)

【追記】2024年から始まるNISAでオルカンに乗り換えました。

ブログやホームページ始めませんか?